En México, el sector de las telecomunicaciones se ha caracterizado por registrar una mayor dinámica de crecimiento en comparación al del aparato productivo nacional, en términos del Producto Interno Bruto (PIB).

Así, mientras que éste ha mantenido una dinámica relativamente constante en una trayectoria de largo plazo, con un promedio de crecimiento de 2.2% en el último sexenio, las telecomunicaciones registraron un ritmo superior con un promedio de 9.0%.

En 2019, el sector de las telecomunicaciones fue impactado por la incertidumbre macroeconómica y de política nacional, aunado a las tensiones comerciales y conflictos geopolíticos. Todo ello, se tradujo internacionalmente en crecientes costos de transacción en el flujo de intercambio de bienes y servicios, que consecuentemente, mermaron el crecimiento económico de los países. México no ha sido la excepción.

En este escenario, el Fondo Monetario Internacional (FMI) prevé un crecimiento mundial de tan sólo 3.0%, su nivel más bajo desde 2008–2009, con un ligero repunte a 3.4% en 2020.

En línea con el mundo, la economía nacional mostró desde hace varios meses un escenario de estancamiento, en el mejor de los casos, resultante del acotado dinamismo de la inversión y del consumo privado. Nuevamente, que resultan de la incertidumbre en las políticas económicas, del debilitamiento de la actividad manufacturera global y de los crecientes costos de endeudamiento, entre muchos otros factores.

Mercado de Telecomunicaciones en 2019

Durante 2019, a pesar de que las previsiones económicas registran una desaceleración/estancamiento del crecimiento e incluso una contracción en términos reales, el sector de telecomunicaciones observa una tendencia al alza en ingresos.

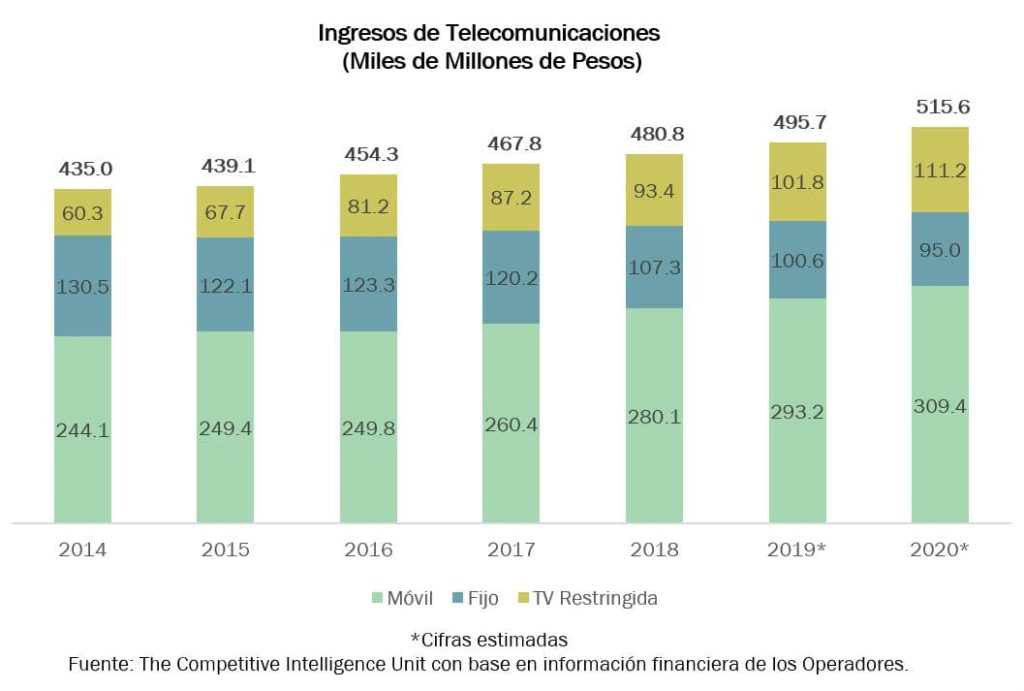

El sector de las telecomunicaciones no ha podido estar ausente de estos efectos macro, pero, aun así, conserva tasas de crecimiento positivas. Así, la provisión de servicios de voz y datos de telecomunicaciones, más la venta de equipos móviles en México generará ingresos por $495.7 mil millones de pesos, 3.1% más que en el mismo periodo del año anterior.

Los factores que explican esta dinámica incluyen: la creciente contratación de servicios de TV de paga, Internet y los diferentes empaquetamientos de servicios, así como el ascendente consumo de (tráfico) servicios móviles, principalmente de datos. Lo anterior se acompaña del sostenido crecimiento en la venta de dispositivos inteligentes por los operadores del segmento móvil.

Dinámica de Segmentos de Mercado

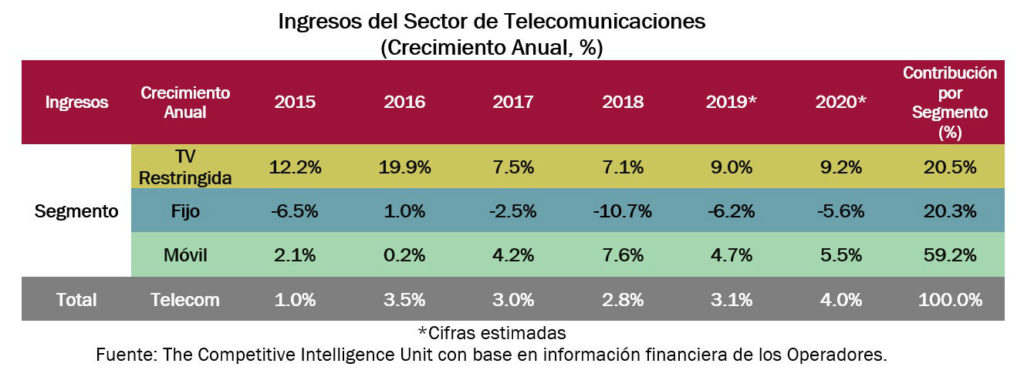

En su dinámica por segmento, dos de los tres segmentos que integran al sector reportan crecimientos positivos y significativos en 2019.

Por un lado, la televisión restringida y los empaquetamientos continúan registrando un ritmo acelerado de crecimiento que impulsa el agregado sectorial, al representar el segundo componente por su ponderación (20.5%) sobre los ingresos totales, después del segmento móvil (59.2%). Se anticipa un crecimiento de 9.0% al cierre de 2019, cercano al rango de dos dígitos que lo caracterizaba en años previos. Para 2020, se anticipa que continúe en un ritmo similar de crecimiento de ingresos.

Este segmento también destaca por mejores condiciones en la provisión de servicios, por ejemplo, en términos de precio, velocidad de descarga, mayor número de canales de TV y/o inclusión de plataformas de video bajo demanda por Internet.

Por su parte, las telecomunicaciones móviles registrarán una desaceleración en su dinámica respecto a 2018, se espera un crecimiento para 2019 de 4.7%, es decir, 2.9 puntos porcentuales (p.p.) menos respecto a un año atrás. A pesar de que se registra un alza en el consumo promedio de servicios móviles por usuario, especialmente aquel de datos móviles o megabytes de navegación por Internet, la desaceleración en la venta de teléfonos inteligentes o smartphones explica el menor crecimiento del segmento.

En lo que toca a las telecomunicaciones fijas (20.2% del total de ingresos sectoriales), si bien tiene lugar un alza sostenida en la contratación de Internet fijo en hogares y empresas del país, el segmento fijo en su conjunto (voz y datos) cerrará el año con una contracción aún más acentuada que en anteriores, con una tasa de -6.2% en términos de ingresos. Ello derivado de la continuada sustitución categórica de la telefonía fija como vía de comunicación para los hogares mexicanos.

Prospectiva para 2020

La generación de certidumbre y condiciones de competencia efectiva, acompañados de un entorno de estabilidad económica, son factores fundamentales para detonar las inversiones en infraestructura necesarias para lograr los objetivos sociales y de mercado de cobertura plena para la población, y así cumplir con el mandato constitucional de acceso universal a las telecomunicaciones.

En periodos recientes, la entrada y consolidación de compañías en el mercado, las alianzas estratégicas entre competidores, el lanzamiento de nuevos servicios de valor agregado y la complementariedad en la oferta de los jugadores en el mercado, han impulsado la dinámica competitiva en el mercado.

Se espera que estas condiciones se traduzcan en una senda de crecimiento al alza, tal que en 2020, la razón de incremento anual de ingresos ascienda a 4.0%. Ello evidencia el retorno de la implementación de estas estrategias en el mercado.

Aun así, continúa siendo una asignatura pendiente la revisión y modificación de reglas específicas para el operador preponderante en el mercado (América Móvil, Telmex-Telnor/Telcel) para alcanzar su efectividad en términos de nivelar el terreno competitivo. Efectivamente, el sector enfrenta una ineficacia de la regulación asimétrica que ha redundado en una reconcentración en la participación de mercado de este operador (que asciende a 2/3 partes) y consecuentemente, una regresión en las ganancias competitivas.

En las próximas semanas, el regulador deberá buscar la concreción de la competencia en la segunda revisión a la efectividad regulación asimétrica de preponderancia, para romper la rigidez estructural de la concentración de mercado de la que goza el preponderante, con los consecuentes efectos nocivos en los consumidores y en sus competidores.

A partir del cometido de impulsar el ejercicio de inversiones en infraestructura para la cobertura y disponibilidad de tecnologías de vanguardia, es de esperar que testifiquemos esfuerzos por incrementar la cobertura, desplegar redes de nueva generación, que idealmente deberían acompañarse de la profundización en la demanda y consumo de servicios.

Adicionalmente, se requiere de la generación de condiciones de competencia efectiva, para la generación de incentivos a la capitalización y el despliegue de infraestructura.

También te puede interesar: The CIU presenta las cifras del primer semestre del 2018 en el sector de Telecomunicaciones